ファクタリングとは、あなたが持っている期日前の「請求書などの売掛債権」をファクタリング会社に売却し、期日より早く現金化できるサービスです。

銀行融資と異なり審査の柔軟さや資金調達までのスピード感が特徴です。

※「ファクタリング」の仕組みは、国が推奨する資金調達の方法として普及を進めています。

経済産業省中小企業庁では、中小企業者が不動産担保に過度に依存せずに資金調達ができるよう、売掛債権担保融資保証制度を創設し、普及を進めています。

経済産業省中小企業庁 売掛債権の利用促進について

ファクタリングの仕組みはこちらで詳しく解説しています

▼こちらもCHECK

近年話題の資金調達法「ファクタリング」とは、個人事業主や中小企業などが保有する「請求書などの売掛金」をファクタリング会社に売却し即現金化するサービスのことです。

ファクタリングには「2社間」で行う取引と「3社間」で行う取引があります。

この記事では「2社間ファクタリング」と「3社間ファクタリング」の契約の違いと使い分けについて解説します。

2社間ファクタリングとは

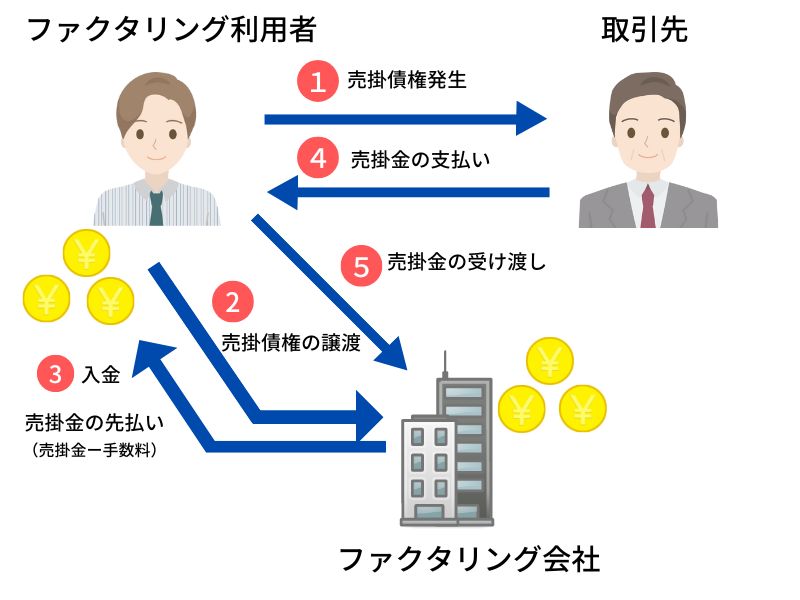

【2社間ファクタリングの流れ】

「2社間ファクタリング」とは、「利用者」と「ファクタリング会社」の2社間のみで契約を結ぶファクタリングのことです。

そのためファクタリングの利用を取引先に知られることはありません。

2社間のみの契約ため、現金化までのスピードがはやく、ファクタリング会社によっては即日対応してもらえるなど、すぐに資金を調達したいときに有効な方法といえます。

「2社間ファクタリング」は「3社間ファクタリング」に比べ、手数料は高く設定されます。

理由としては、ファクタリング会社のリスクとして、売掛先からの未回収リスク(倒産)に加え、利用者自体がが売掛先から回収した売掛金を使い込んだり、持ち逃げしたりされる「リスク」がある為です。

3社間ファクタリングとは

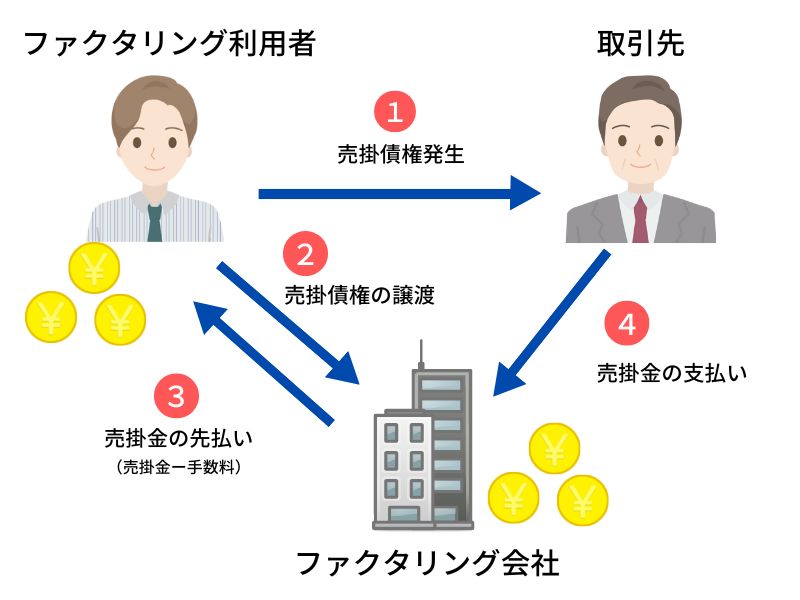

【3社間ファクタリングの流れ】

「3社間ファクタリング」とは「利用者」と「ファクタリング会社」に加え「売掛先(取引先)」の3社が契約に関与するファクタリングです。

利用者がファクタリング会社に売掛債権(請求書)を譲渡することについて、売掛先(取引先)に伝えて承諾を得ることが必要となります。

そのため、「3社間ファクタリング」では「2社間ファクタリング」に比べて時間と手間がかかりスピード感に欠けます。

その分、ファクタリング会社は売掛先に対して債権自体の確認ができる上、回収は売掛先から直接入金されるため「2社間ファクタリング」よりリスクが少なく、その分手数料を低く設定しています。

2社間と3社間の違い

それでは上記で説明した「2社間ファクタリング」と「3社間ファクタリング」の違いを1つずつ確認していきましょう。

売掛先(取引先)対する通知は?

2社間と3社間ファクタリングの違い(その1

取引先への通知

「2社間ファクタリング」で契約に関与するのは、利用者とファクタリング会社の2社のみのため、売掛先(取引先)にファクタリングの利用を知られることなく資金調達が可能です。

「3社間ファクタリング」では売掛先に対する債権譲渡の通知と、承諾を得ることが必須となります。

利用者にとっては「3社間ファクタリング」は手数料を安く抑えられる一方、手間と時間がかかる上、取引相手にもファクタリング契約を承諾してもらう必要があるので、その後の取引に影響がでる場合もあります。

資金調達までのスピードは?

2社間と3社間ファクタリングの違い(その2

契約スピード

2社間ファクタリングでは売掛先(取引先)に対してファクタリング利用の「説明」や「承諾書回収」などの手続が不要なため、利用者とファクタリング会社が合意すれば契約を締結できます。

そのため「2社間ファクタリング」は売掛金を現金化し、資金を調達するまで「最短即日」からできるなど、スピード感は「3社間ファクタリング」比べて圧倒的に速いことが特徴です。

審査は主に売掛先(取引先)の信用力

2社間と3社間ファクタリングの違い(その3

信用度に違いがあるのか?

ファクタリングの「審査」は、2社間と3社間どちらの場合でも、利用者(あなた)ではなく主に「売掛先」の「信用力」が重視されます。

そのため会社を立ち上げたばかりなど「自社の信用力」に自信がなくても、売掛先(取引先)に信用力があればファクタリングを利用して資金調達が可能です。

なぜ手数料設定が違うのか?

2社間と3社間ファクタリングの違い(その4

手数料の違い

同じファクタリング会社でも「2社間ファクタリング」は「3社間ファクタリング」に比べて「手数料」が割高に設定されます。

3社間ファクタリングの手数料相場は1~9%であるのに対し、2社間ファクタリングは10~20%が相場です。

(※手数料はファクタリング各社により異なります)

「2社間ファクタリング」の手数料設定が「3社間ファクタリング」より割高な理由としては、ファクタリング会社が売掛先から直接、売掛金を回収できないことによるリスクにあります。

ファクタリング会社のリスクとして「2社間ファクタリング」は売掛先からの売掛金の未回収リスク(倒産など)に加え、利用者が売掛先から回収した売掛金を使い込んだり、持ち逃げしたりする「リスク」がある為です。

債権譲渡登記は必要か?

2社間と3社間ファクタリングの違い(その5

債権譲渡登記とは?

「債権譲渡登記制度」とは保有する債権が譲渡されたことを公示する登記制度です。

ファクタリングで売買される売掛債権(請求書)は、目に見えない資産です。

そのため誰が保有者なのかが証明しにくいため、すでにA社に売却した売掛債権が、別のB者にも売却されてしまうことがないとも限りません。

このような「二重譲渡」を防ぐために利用されるのが債権譲渡登記です。

「3社間ファクタリング」では売掛先に対し通知を行い承諾を得ることで、契約締結以降は「ファクタリング会社」が正当な権利者であると主張することが可能ですが「2社間ファクタリング」ではその主張ができません。

そのため「2社間ファクタリング」で契約を結ぶ場合、ファクタリング会社によっては「債権譲渡登記」を求める場合もあります。

ただし「債権譲渡登記」を必要とする場合は、2社間ファクタリング本来の「スピード感と売掛先への非公表というメリット」がなくなってしまいます。

2社間ファクタリングでも「債権譲渡登記」不要で契約するファクタリング会社なら、余計な費用や手間をかけず、売掛先に知られる不安もなく資金を調達できます。

ファクタリング会社を選ぶ時の参考にしてください。

▼安心して利用できる大手ファクタリング会社比較

2社間と3社間ファクタリングの違い:まとめ

この記事では、近年話題の資金調達法「ファクタリング」とはどのようなサービスなのか?

「2社間ファクタリング」と「3社間ファクタリング」の契約の違いと使い分けについて解説しました。

ファクタリング契約「2社間」「3社間」、それぞれにメリットとデメリットがあります。

ファクタリングを利用している中小企業の多くが「2社間ファクタリング」を選択しています。

その大きな理由としては「取引先に知られたくない」「取引先に承認をとるなどの手続きが面倒」「債権を急ぎ現金化したい」という理由があるようです。

スピード感のある資金調達の方法として「2社間ファクタリング」を選択しているといえるでしょう。

「3社間ファクタリング」の魅力は手数料の安さですが、どちらを選んだ場合でも、銀行から融資を受ける場合のような厳しい審査はなく、資金調達までのスピードも早いといえます。

現在は大手企業もファクタリング事業を行っています。

信用できるファクタリング会社の中から、あなたにとって使い勝手の良い会社を選んで賢く使いこなしていきましょう。