ファクタリングってなに?

近年話題の資金調達法「ファクタリング」とはどのようなサービスなのか?

この記事ではファクタリングとは?を図解入りで解説します。

また、「ファクタリング活用のメリットと注意点」などを初心者にも分かりやすく解説していきます。

借り入れしない資金調達法「ファクタリング」とは?

あなたの請求書を買い取り、即現金化

「ファクタリング」とは、あなたが取引企業に出した請求書を、ファクタリング会社が即座に買い取ってくれるサービスです。

あなたが取引先企業に出した請求書は、取引先の支払いサイトに沿ってあなたに入金されます。

通常、あなたからの請求書を受け取った取引先企業は受け取った月の月末に社内処理をします。

そしてあなたへの支払いは、請求書を受け取った月の翌月末や翌々月末など、企業の支払いサイトの決まり通りになります。

通常、あなたは請求書を出してから1~2ヶ月以上、取引企業からの入金を待たなければなりません。

ファクタリングは取引先からの入金を待つことなく、ファクタリング会社が即座に買い取ってくれるます。

この「ファクタリング」の仕組みは、国が推奨する資金調達の方法として普及を進めています。

経済産業省中小企業庁では、中小企業者が不動産担保に過度に依存せずに資金調達ができるよう、売掛債権担保融資保証制度を創設し、普及を進めています。

経済産業省中小企業庁 売掛債権の利用促進について

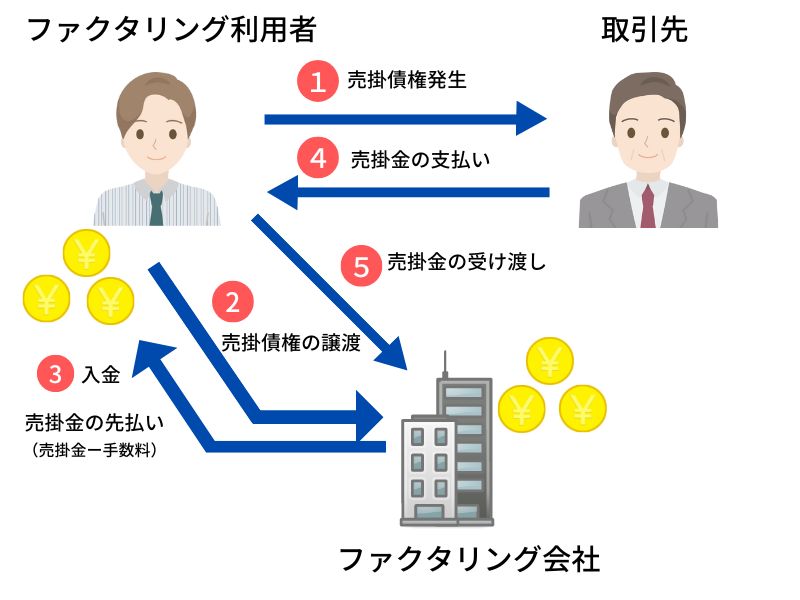

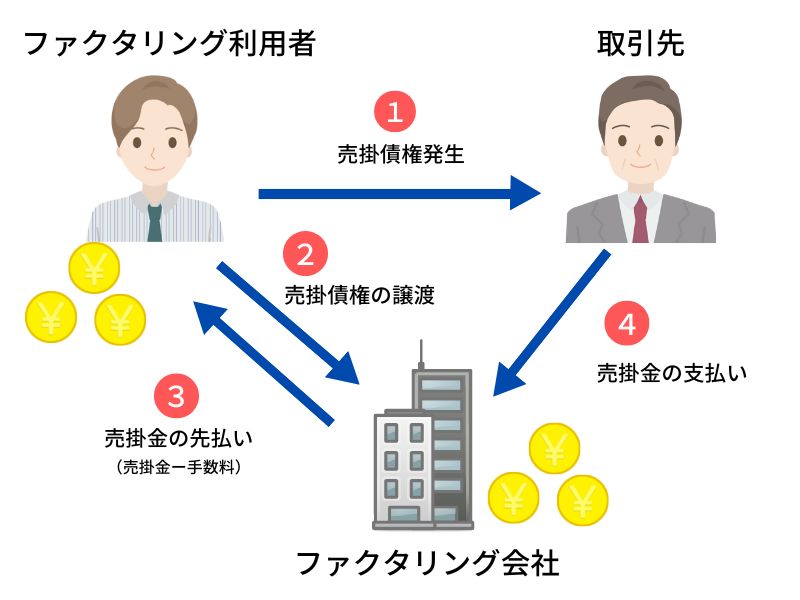

図解で解説ファクタリング2種類の仕組み

ファクタリングには「2社間ファクタリング」と「3社間ファクタリング」の2種類があります。

それぞれの図解を使って分かりやすく解説します。

図解で解説「2社間ファクタリング」とは?

2社間ファクタリングとは

「2者間ファクタリング」はあなたとファクタリング会社の2社間での契約で、取引会社には通知されません。

ファクタリングの利用は取引先には知らされません

図解で解説「3社間ファクタリング」とは?

3社間ファクタリングとは

「3社間ファクタリング」はあなたとファクタリング会社、そしてあなたの取引会社の3者間での契約です。

取引先から「債権の売却についての同意」を得る必要があり、手間と時間がかかりますが、手数料は「2社間ファクタリング」より安く設定されています。

「2社間」と「3社間」ファクタリングの違い

上記で図解でも説明して通り、

2社間ファクタリングでは、取引先に請求書の売却を知られることなく手続きすることができます。

ただし、3社間ファクタリングと比較して手数料率は高く設定されています。

3社間ファクタリングでは、取引先の同意を得る必要があります。

2社間ファクタリングと比較すると、取引先の同意を得る分、手続きに時間がかかります。

一方で、ファクタリング会社のリスクが低減されるので、2社間ファクタリングに比べて手数料率が低いというメリットがあります。

最短即日入金ファクタリング利用のメリット

あなたがファクタリングサービスを利用するメリットを説明します。

ファクタリングは借入金ではないので、信用力の判断や審査書類・入金スピードが格段に有利です。

最短即日入金も可能なファクタリングのメリットは以下の通りです。

スピーディーに資金調達ができる

ファクタリングのメリット(その1

入金は最短即日

ファクタリングサービスを利用すると申し込みから入金まで、最速即日での入金も可能です。

審査書類が少なくてすむ

ファクタリングのメリット(その2

申請書類が少ない

融資やビジネスローンなどを利用するときには、多くの書類を用意する必要がありますが、ファクタリングでは「請求書」や「通帳のコピー」のほか、少ない書類を用意するだけで利用可能です。

オンラインで完結できる

ファクタリングのメリット(その3

オンラインで完結可能

申し込みから振り込みまで、すべてをオンラインで全国対応している企業も多い。

信用情報に影響がでない

ファクタリングのメリット(その4

信用情報に影響しない

ファクタリングは借り入れではないので「信用情報」に影響が出ることはありません。

保証人や担保が不要

ファクタリングのメリット(その5

保証人・担保は不要

ファクタリングは売掛債権(請求書)の売買契約なので保証人や担保などの必要はありません。

売掛債権回収不能時でも債権者には請求されない

ファクタリングのメリット(その6

取引先の倒産などのリスクが回避できる

「償還請求権の無いノンリコース契約」で、万が一売掛先が倒産した場合の支払いリスクを回避できます。

ファクタリング会社に債権売却した後、万が一売掛金が回収不能になった場合でも、ファクタリング会社から債権者(あなた)に請求されることはありません。

▼安心して利用できる大手ファクタリング会社を比較

ファクタリングは危ない?注意点は?

上記の通り「ファクタリング」は手軽でスピーディーな資金調達の方法ですが、ファクタリングに危険性はないのでしょうか?

次にファクタリングを利用するに当たって知っておくべき注意点を説明します。

ファクタリング手数料は割高

ファクタリングを利用する際にかかる手数料は各社で違いますが、相場は2%〜20%となっています。

仮に50万円の売掛金を手数料10%でファクタリングした場合、手数料として5万円の費用が掛かります。

これは融資(金利)に比べると割高です。

ファクタリングのメリット・デメリットを意識してケースバイケースで賢く利用していきましょう。

3者間ファクタリングの利用は慎重に

「2者間ファクタリング」の場合は取引会社にファクタリングの利用を知られることはありませんが「3者間ファクタリング」はあなたとファクタリング会社、そしてあなたの取引会社の3者間での契約になり、取引先から「債権の売却についての同意」を得る必要があります。

2社間ファクタリングより3社間ファクタリングの方が手数料が割安ですが、3社間ファクタリングを行う場合、後々の取引先との取引に影響する可能性などもしっかり検討して行いましょう。

取引先の状況次第でファクタリング不可の場合もある

ファクタリングの審査対象は、債権者(請求書を出したあなた)ではなく、主に債務者(取引先)の業績・信用力です。

取引先の状況次第では審査が通らず、債権者(あなた)が希望しても利用できないケースもあります。

悪徳業者の存在

ファクタリング利用時に危険性があるとすれば、ファクタリングを装った悪徳業者の存在です。

ファクタリングの仕組み自体は国が推奨する資金調達ですが、ファクタリングを装ってお金を貸し付けたりする偽装ファクタリングの悪徳業者には十分注意しましょう。

ファクタリングサービスを利用の際は、ファクタリング会社の信用度を必ず確認しましょう。

所在地や運営歴といった会社情報・口コミ・評判の確認を行い、不審な点が無いかを厳しくチェックし、しっかりとした買取実績・運営実績のある大手のファクタリング会社を選ぶようにしましょう。

一般に「ファクタリング」とは、事業者が保有している売掛債権等を期日前に一定の手数料を徴収して買い取るサービス(事業者の資金調達の一手段)であり、法的には債権の売買(債権譲渡)契約です。

金融庁:ファクタリングの利用に関する注意喚起

しかし、近時、ファクタリングを装った高金利の貸付けを行うヤミ金融業者の存在が確認されています。また、ファクタリングとして行われる取引であっても、経済的に貸付けと同様の機能を有していると思われるようなものは、貸金業に該当するおそれがあります。

事業者の皆様におかれては、こうした偽装ファクタリングを利用することのないよう、十分注意してください。

また、通常、個人としてファクタリングを利用する機会はないと思いますが、「給与ファクタリング」という手法で、個人に貸付けを行うヤミ金融の存在も確認されていますので、こちらについても十分注意してください。

▼安心して利用できる大手ファクタリング会社を比較

ファクタリングとは?図解で解説「まとめ」

この記事では、近年話題の借りない資金調達法「ファクタリング」とはどのようなサービスなのかを図解入りで詳しく解説しました。

最短即日入金のファクタリング

ファクタリング「国が推奨する資金調達の方法」としてうまく利用していけば 、融資などに比べても大きなメリットがあります。

その一方で、一部の悪徳業者の存在もありますので、利用の際は利用するファクタリング会社の実績や信用度を調べて賢く利用していきましょう。

参考:「債務急済」債務整理などについてはこちらも参考にしてみて下さい。